氢能全产业链成本测算:制氢、储运、加注、应用

东吴证券近日发布了《氢能产业链经济性测算与降本展望》,对氢能全产业链的经济性都进行了测算。

在制氢领域,煤制氢在考虑碳捕集后成本约16元/kg;天然气制氢成本约18 元/kg;绿氢制氢成本最低可达16元/kg,可与灰氢、与蓝氢平价。

在储运及加注领域,长管拖车气态储运成本约7.79 元/kg;35Mpa日加氢量500kg的加氢站满负荷运行,加注成本约11.33 元/kg。假设加氢站承担储运环节,则中游储运+加注环节毛利率约29%。

在应用领域,预计2026年氢燃料重卡与电动重卡平价。

我国目前氢能源现状

我国氢气年产量超3300万吨,已初步掌握氢能产业链主要技术和工艺。

产能

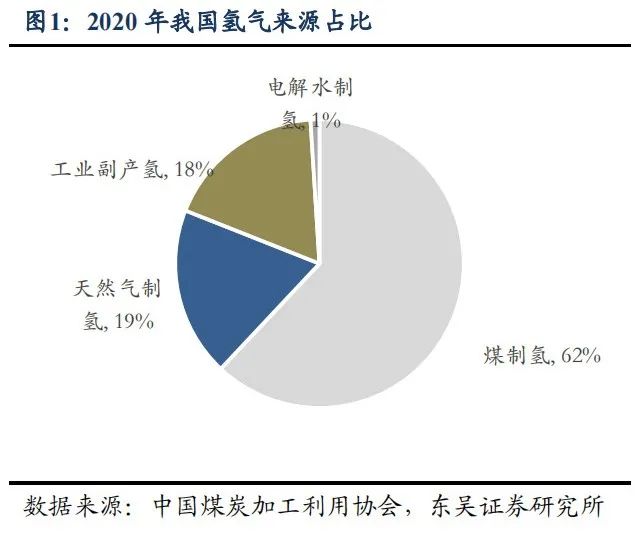

我国是世界上最大的制氢国,据中国氢能产业联盟与石油和化学规划院的统计,2019年我国氢气产能约4100万吨/年,产量约3342万吨,按照能源管理,换算热值占终端能源总量份额仅2.7%。目前国内已初步掌握氢能制备、储运、加氢、燃料电池和系统集成等主要技术和生产工艺,在部分区域实现燃料电池汽车小规模示范应用。

企业

全产业链规模以上工业企业超过300家,集中分布在长三角、粤港澳大湾区、京津冀等区域。总体来看,我国氢能产业仍处于发展初期,但制氢基础良好,政策目标清晰,未来成长空间大。

规划目标

一、到2025年:

初步建立以工业副产氢和可再生能源制氢就近利用为主的氢能供应体系。燃料电池车辆保有量约5万辆,部署建设一批加氢站。可再生能源制氢量达到10-20万吨/年,成为新增氢能消费的重要组成部分,实现二氧化碳减排100-200万吨/年。

二、到2030年:

形成较为完备的氢能产业技术创新体系、清洁能源制氢及供应体系,可再生能源制氢广泛应用。

三、到2035年:

形成氢能产业体系,构建涵盖交通、储能、工业等领域的多元氢能应用生态。可再生能源制氢在终端能源消费中的比重明显提升。

降本重点

重点突破“卡脖子”技术,扩大可再生能源制氢规模和应用比重。氢能技术链条长、难点多,现有技术经济性还不能完全满足实用需求,亟需从氢能制备、储运、加注、燃料电池、氢储能系统等主要环节创新突破,重点突破“卡脖子”技术,降低氢能应用成本。

全产业链成本测算

制氢

副产氢兼具减碳&成本优势,绿氢长期降本空间大。三种主流制氢路径,制氢纯度制约应用,燃料电池用氢要求高纯度低硫低碳氢气,主流氢气纯度大于99.99%,电解水制氢&丙烷脱氢可达99.999%氢气纯度。

一、化石能源制氢技术成熟&价格低:

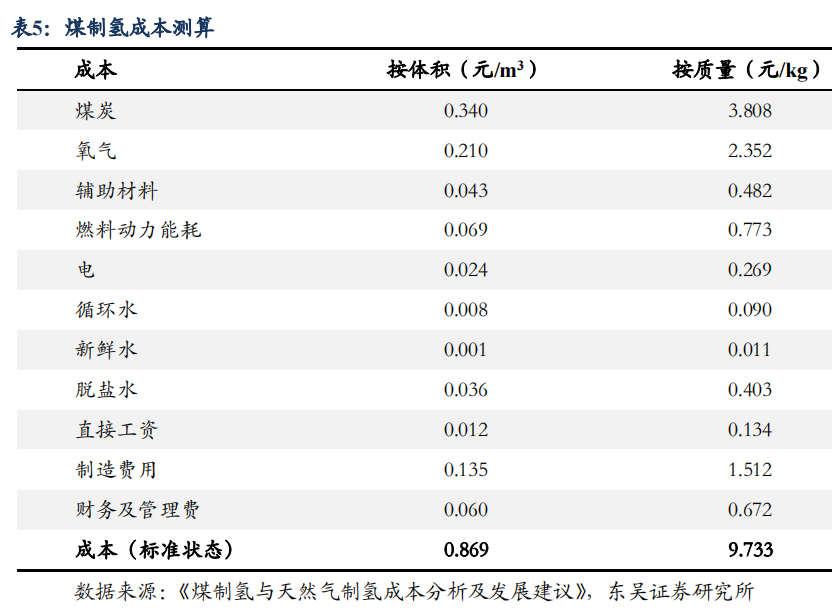

(1)煤制氢:

当煤炭价格为450元/吨时,煤制氢成本约10元/kg,考虑碳捕集后成本约16元/kg;

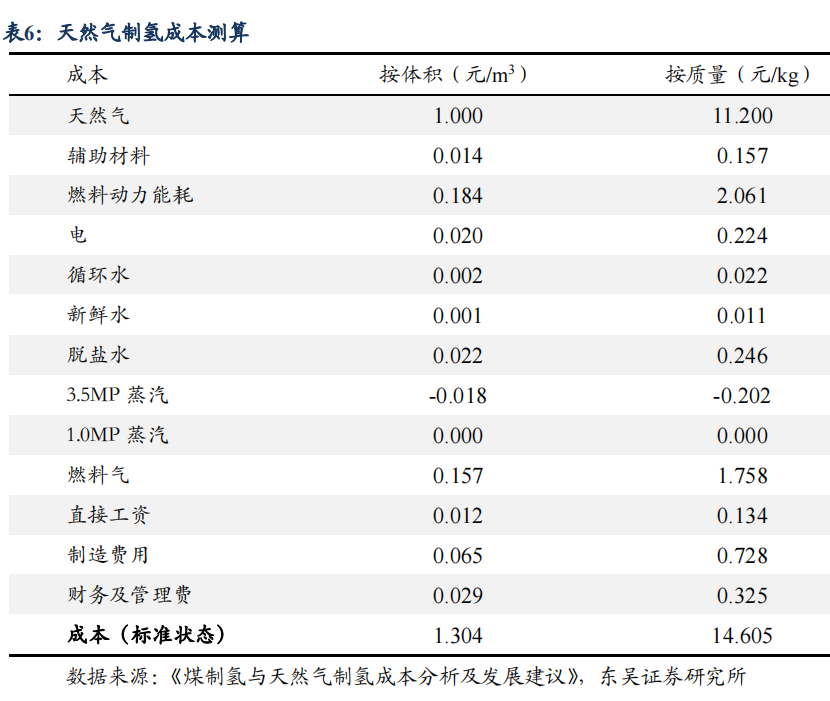

(2)天然气制氢:

当天然气成本2.5元/m时,天然气制氢成本约18元/kg。

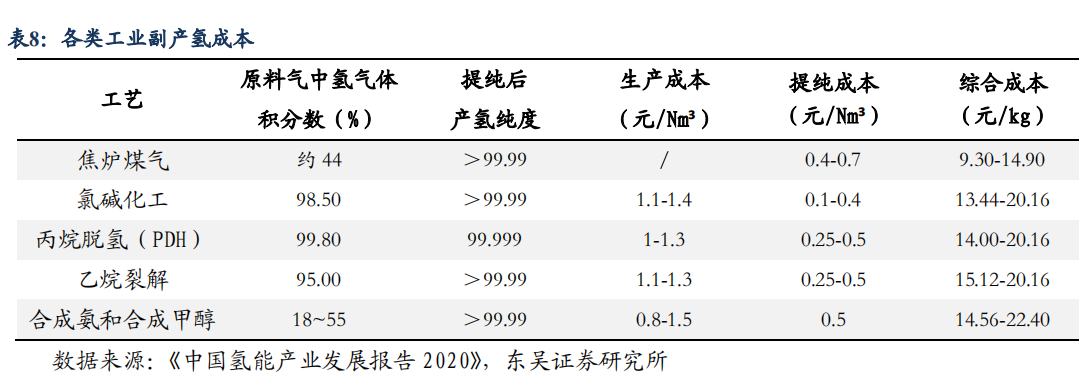

二、工业副产氢兼具减排&经济性优势:

焦炉煤气副产氢成本介于9~15元/kg,氯碱化工、轻烃利用、合成氨醇等工艺综合成本介于13~22元/kg。

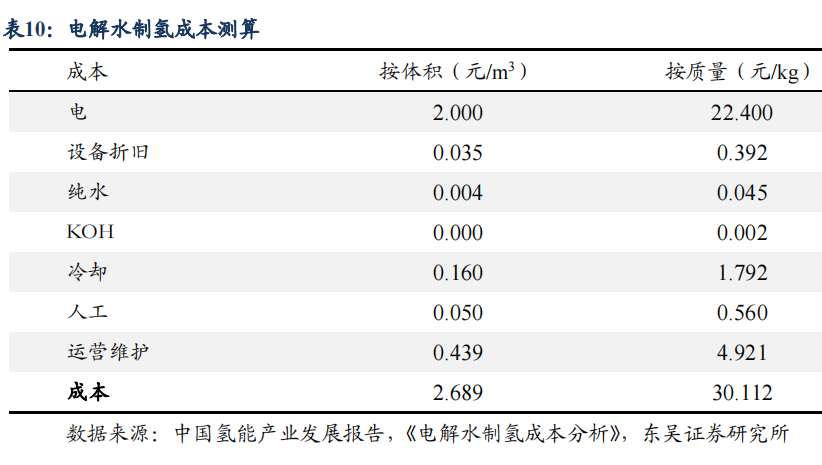

三、电解水成本尚高,有待风光电价下行:

碱性电解水已产业化应用,当电价为0.4元/度时制氢成本约30元/kg,其中电费成本占比超70%,当可再生能源电价降至0.15元/度时,绿氢16元/kg与蓝氢平价。

三大因素驱动绿氢降本:电价下降、电解槽降本。技术进步

一、可再生能源度电成本下降:

2021年9月,财政部经济建设司司长符金陵表示,近十年来陆上风电和光伏发电成本分别下降30%和75%左右。全国人大代表、通威集团董事局主席刘汉元近期也表示目前我国光伏发电成本已经降到0.3元/kWh 以内,在多数地区已经具备了与新建燃煤发电竞争的能力。未来可再生能源电力成本将持续降低。

二、电解槽成本下降:

由于电解槽供应链规模的加速发展,过去四年电解槽成本下降了40%,根据彭博数据,2021年,中国的碱性电解槽系统成本为300美元/千瓦,而欧美同类产品和PEM电解槽则分别为1200/1400美元/千瓦。

三、技术进步带来能效提升&原料优化:

最新研究显示,目前大多数电解槽制氢效率约为75%(52.5kWh/kg),每年生产100万吨氢气需要14GW的可再生能源,而目前最新的Hysata电解槽能以95%(41.5kWh/kg)的效率电解制氢,每年生产100万吨氢气仅需11GW的可再生能源。由于材料及催化剂的优化,设备折旧、其他原材料成本也有望降低50%以上。

储运

气态储运成本约8元/kg占主流,管道&液氢运输有望突破大规模运输关键瓶颈。

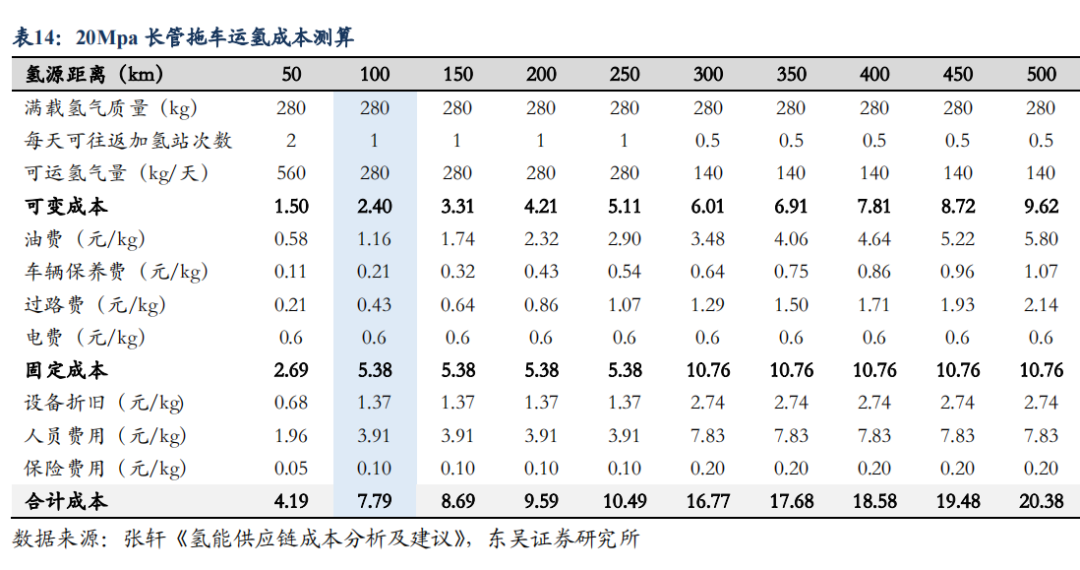

一、长管拖车气态储运:

技术成熟,氢源距离为100km时20Mpa长管拖车储运成本约7.79元/kg,成本对距离敏感,短途运输经济性较高。

二、气态管道运输:

成本主要集中在前期管道建设,天然气管道掺氢研究稳步推进中。

三、低温液态储运:

大规模运输潜力方向,技术不成熟,当前难点在于设备投资大&液化能耗较高。

加注

一、加氢站建设前景广阔。

加氢站分为外供氢加氢站和站内制氢加氢站两种,我国现有加氢站均为外供氢加氢站,即氢气储运至加氢站后在站内进行压缩、存储和加注。根据供氢压力等级不同,加氢站有35MPa和70MPa两种压力。 据中国氢能联盟数据显示,我国建设一座日加氢能力500kg、加注压力为35MPa 的加氢站投资成本接近1200万元(不含土地费用),约相当于传统加油站的3倍,其中设备成本占投资成本(不含土地费用)的80%以上,随着规模化建设或加油/加氢/加气站合建,单位加注成本有望下降。

政策补贴驱动加氢站建设,多地推动加氢站快速布局。包括上海、重庆、广东、浙江在内的多省市都明确提出对加氢站建设和运营进行补贴,补贴期限一般到2023年或2025年,并逐步退坡。补贴金额从数百万到一千万不等,具有高压强的固定式加氢站、混合加氢站可以获得更高补贴。但政策往往对最高补贴比例有所限定,如30%-50%。多地明确土地费用不计入补贴范围,有效避免跑马圈地行为。运营过程中一般对不超过限定售价的氢气进行补贴,同样具有补贴上限。

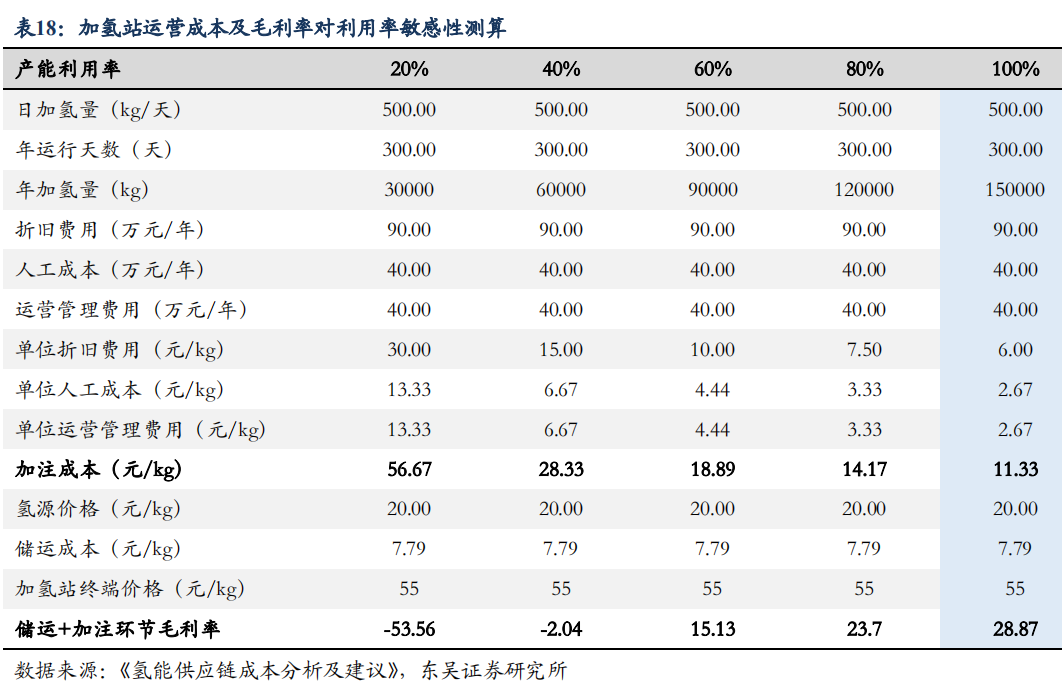

加注成本约11元/kg,核心设备国产化推动降本。35Mpa日加氢量500kg的加氢站满负荷运行,加注成本约11.33元/kg。假设加氢站承担储运环节,氢源价格20元/kg,储运成本7.79元/kg,外供氢气价格55元/kg,则中游储运+加注环节毛利率约29%。当使用率约为40%时,中游储运和加注环节无毛利空间。

二、加氢站核心设备国产化有望推动加注成本下降。

目前加氢站核心设备依赖进口,包括压缩机、 加氢枪及其软管、流量计、安全阀、氢气管道和阀件等。外供氢式加氢站的建设成本中,压缩机成本占比约30%。国内加氢站主要采用美国PDC隔膜压缩机,PDC占据着全球氢气隔膜压缩机约70%-75%市场份额。但是近年,随着国内厂商的研发进展,氢气压缩机国产化进程加快,已有国产厂商推出符合要求的90Mpa压缩机和70Mpa压缩机。储氢装置加注设备、站控系统等设备也出现国产替代加速的趋势。伴随着规模化生产的推进,加氢站核心设备的成本有望进一步下降。根据氢云链的预测,未来几年国内加氢站建站成本每年至少按照20-30%的速度下降。我们假设2022-2025年加氢站建设成本年均降幅20%,预计到2025年加注成本有望降至8.73元/kg。

应用

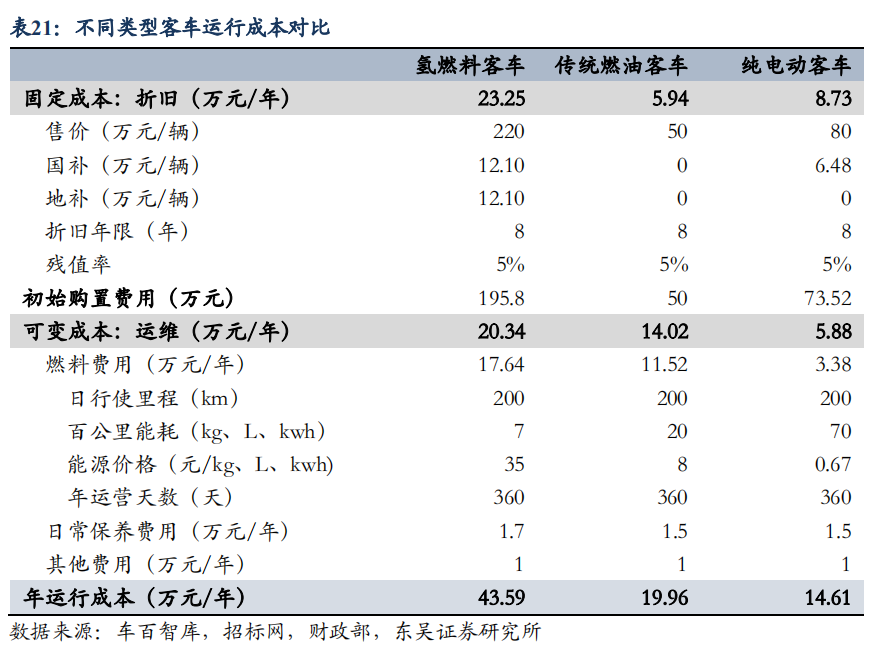

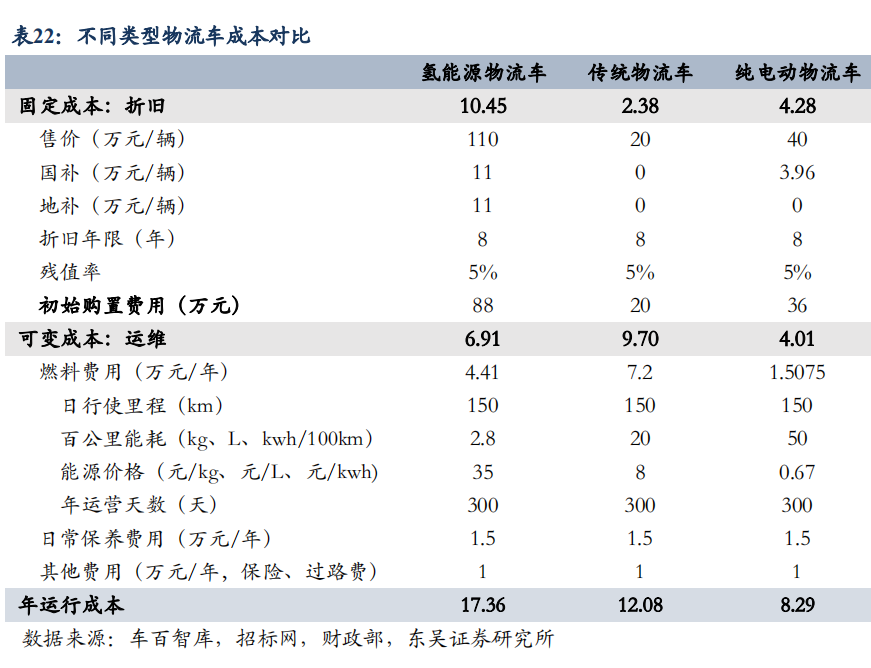

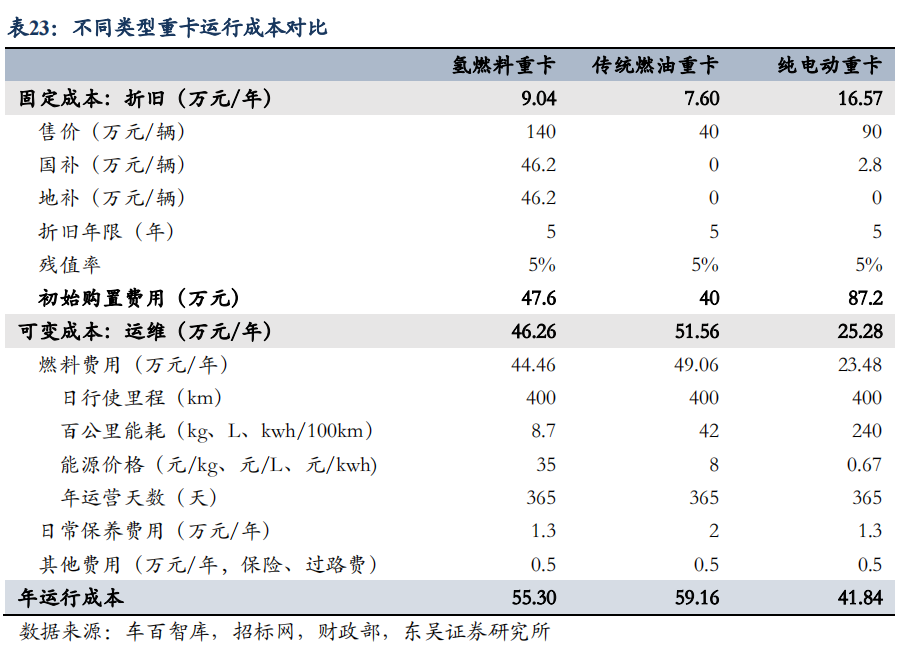

补贴支持下氢燃料重卡较燃油重卡具备经济性优势,随燃料电池系统降本&加氢价格下行,预计2026年氢燃料重卡与电动重卡平价。一、现状经济性分析:

氢燃料电池客车和物流车由于初始购置成本较高,全生命周期难以实现与燃油车平价。当前“以奖代补”政策倾向于重卡,氢燃料重卡在最高92.4万元补贴下,购置成本与燃油重卡接近,运维成本为燃油车的90%,在运营期第2年可与燃油重卡实现平价。

二、降本预测:

氢燃料重卡中燃料电池系统成本占比53%,储氢系统占比17%。随质子交换膜、气体扩散层等核心工艺国产化&规模化,燃料电池车成本将快速下行。我们假设2022-2025年燃料电池系统/储氢系统成本年均降幅25%/7%,2025-2030年均降幅20%/5%,补贴逐步退坡,预计2026年考虑初始补贴下的氢燃料重卡可与电动重卡平价。

--------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

免责声明

本网所发布部分内容系网络转载,转载内容均会注明出处,部分文章因转载众多,无法确认原作者的,仅标明转载来源,还望谅解,如有侵权,请联系我们删除。

------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------